摘要:

2023年已经进入尾声,回顾今年港股表现,整体走势颇为疲软。恒指12月一度跌破16000点关口,为去年11月以来首次。尽管市场表现不尽如人意,但港股上市企业回购却按下了加速键。...

摘要:

2023年已经进入尾声,回顾今年港股表现,整体走势颇为疲软。恒指12月一度跌破16000点关口,为去年11月以来首次。尽管市场表现不尽如人意,但港股上市企业回购却按下了加速键。... 2023年已经进入尾声,回顾今年港股表现,整体走势颇为疲软。恒指12月一度跌破16000点关口,为去年11月以来首次。尽管市场表现不尽如人意,但港股上市企业回购却按下了加速键。

港股大企业占据回购主导格局

数据显示,截至2023年12月25日,港股今年的回购总额已超过1222亿港元,已超过去年全年的1049亿港元,创下历史新高。值得注意的是,这已经是港股连续三年加码回购。其中,港股“两大回购王”腾讯控股、友邦保险年内分别回购约464.24亿港元、280.07亿港元。此外,汇丰控股、长城汽车、长实集团年内分别回购209.45亿港元、21.98亿港元、19.69亿港元。

整体来看,2023年港股回购依然延续大公司主导的格局。其中,回购额TOP3的公司占据了今年港股总回购额的约80%,TOP10的公司回购额占据港股总回购额的约90%。

对比2022年,今年腾讯控股、友邦保险依然占据榜一及榜二。此外,去年港股回购榜TOP10中的七家公司,今年依旧“榜上有名”。值得注意的是,中国石油化工股份、快手-W、李宁三家公司为今年港股回购榜TOP10的“榜上新秀”。

港股回购:历次恒指均处于底部区域,并接近向上拐点

恒生指数公司表示,高水准的回购金额或能反映出,企业认为其在香港上市的股票被低估。企业回购的潜在动机,通常与其资本结构、融资成本、过剩现金水平等有关。一般来说,当企业认为其上市股票目前被低估、且预计未来会有有意义重估时,就会进行股票回购,以支持股价、改善财务状况、并提高股东回报。

简而言之,在港股市场,上市公司的回购行为更倾向于为自身市场价值托底,更多是“雪中送炭”而非“锦上添花”。

2005年以来,港股总共经历了五轮回购潮。海通证券认为,港股回购潮开始时市场往往已经出现较大幅度的下跌,估值也达到较低水平,而随着市场进一步下跌和估值进一步回落,回购的力度也持续加大。

从历史经验看,港股回购激增时,恒生指数均处于底部区域,并接近向上拐点。海通数据显示,港股5次回购潮期间,恒指平均跌幅为19.9%,恒生科技指数平均跌幅为12.1%。而历次回购潮1年后,平均累计涨幅分别为19.0%和52.9%。在2019年港股回购潮的一年后,恒生科技指数的反弹幅度达到了创纪录的107.3%。

港股明年有望走出修复行情

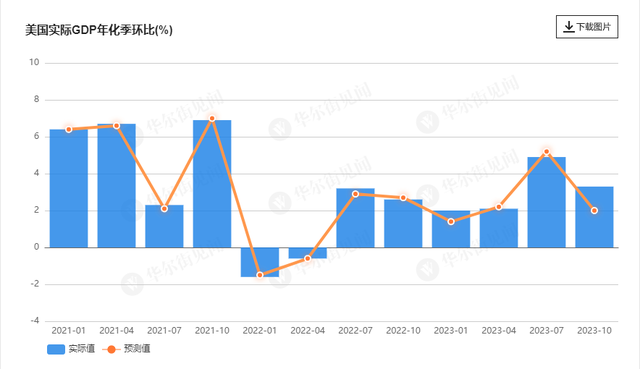

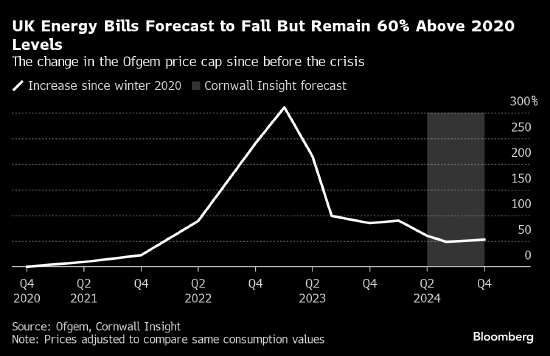

平安证券研报表示,2023年港股市场受到美联储货币政策与内外部经济预期变化的影响而震荡下行,全年高股息策略表现占优,下半年随着美联储加息渐入尾声,恒生科技表现强于恒生指数。展望2024年,国内外环境的基准***设均有望迎来改善,港股市场在连续三年下跌后迎来较好的投资机会。

展望明年,***证券表示,若国际地缘政治冲突缓解、中美关系向好,叠加市场对美联储降息预期升温,则有利于市场风险偏好回升,从而推动当前估值较低的港股反弹。此外,美联储结束加息并开启降息之后,海外流动性好转,外资回流可能性较大,将带来港股整体上涨的机会。

中金公司表示,应继续***用哑铃型配置策略,重点关注三条主线,一是稳定现金流板块、高分红行业,如电信、能源与公用事业;二是高端科技升级板块,如科技硬件、半导体和中端优势行业;三是出海板块,如工程机械、汽车与零部件、新能源与光伏、部分产品与品牌消费等。

市场普遍预期美联储将结束本轮加息周期,多家企业用“真金白银”向市场传递信心。展望明年,港美股能否迎接曙光,否极泰来?欢迎大家留言讨论~

附一图看懂

(华盛资讯)