摘要:

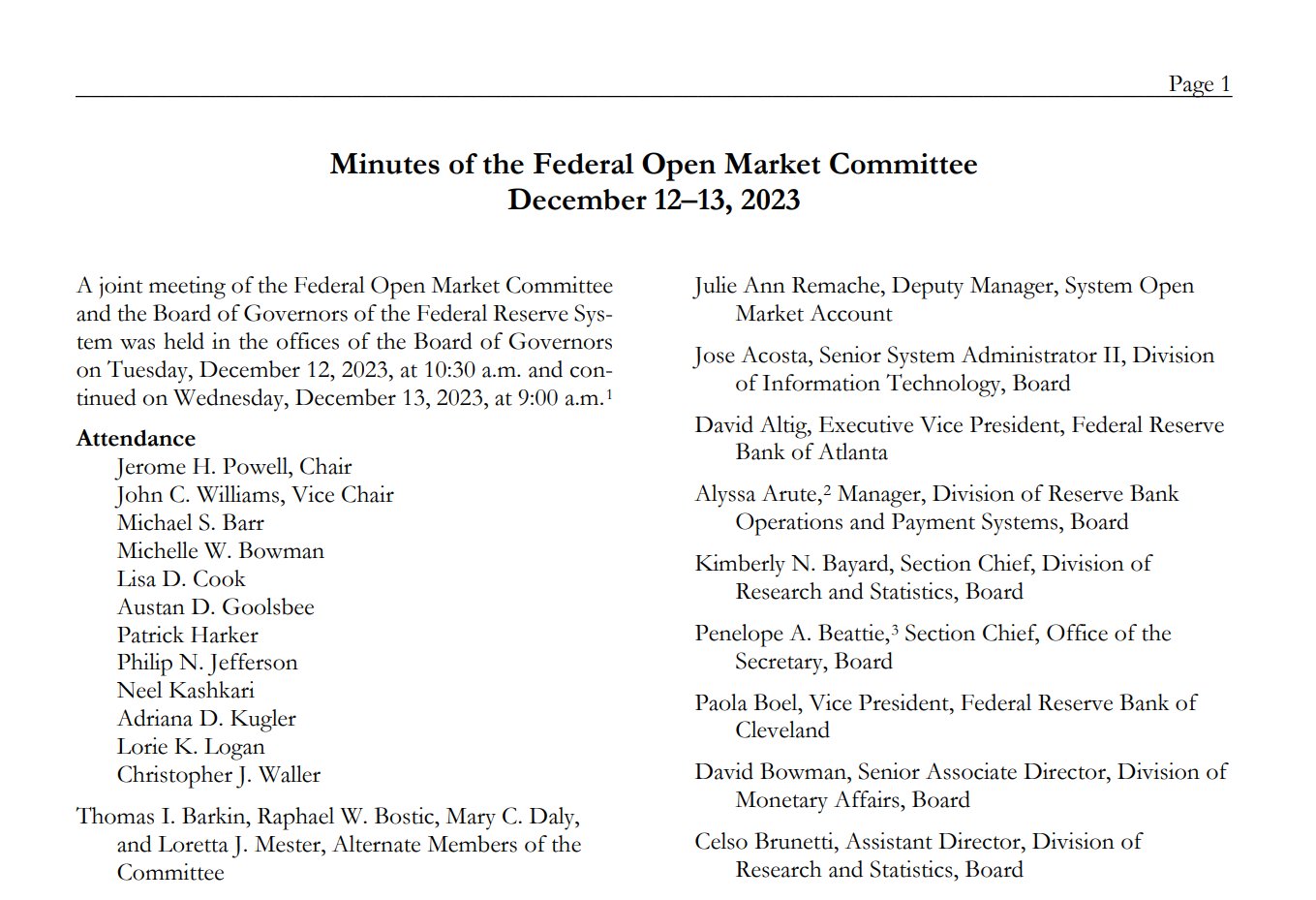

财联社1月4日讯(编辑 史正丞)北京时间周四凌晨,美联储如期发布了12月议息会议的纪要。由于在上个月会后的新闻发布会上,美联储主席鲍威尔一反常态地大谈降息,所以那场会议中到底...

摘要:

财联社1月4日讯(编辑 史正丞)北京时间周四凌晨,美联储如期发布了12月议息会议的纪要。由于在上个月会后的新闻发布会上,美联储主席鲍威尔一反常态地大谈降息,所以那场会议中到底... 财联社1月4日讯(编辑 史正丞)北京时间周四凌晨,美联储如期发布了12月议息会议的纪要。由于在上个月会后的新闻发布会上,美联储***鲍威尔一反常态地大谈降息,所以那场会议中到底发生了什么一直颇受关注。

总结来说,这份经过精心编撰的会议纪要的确展现出美联储逐步转向降息的姿态,但仅凭这份材料里的措辞,也很难撑起市场对2024年降息150个基点的热切期待。

有关降息:鲍威尔所言非虚 但也没那么“鸽”

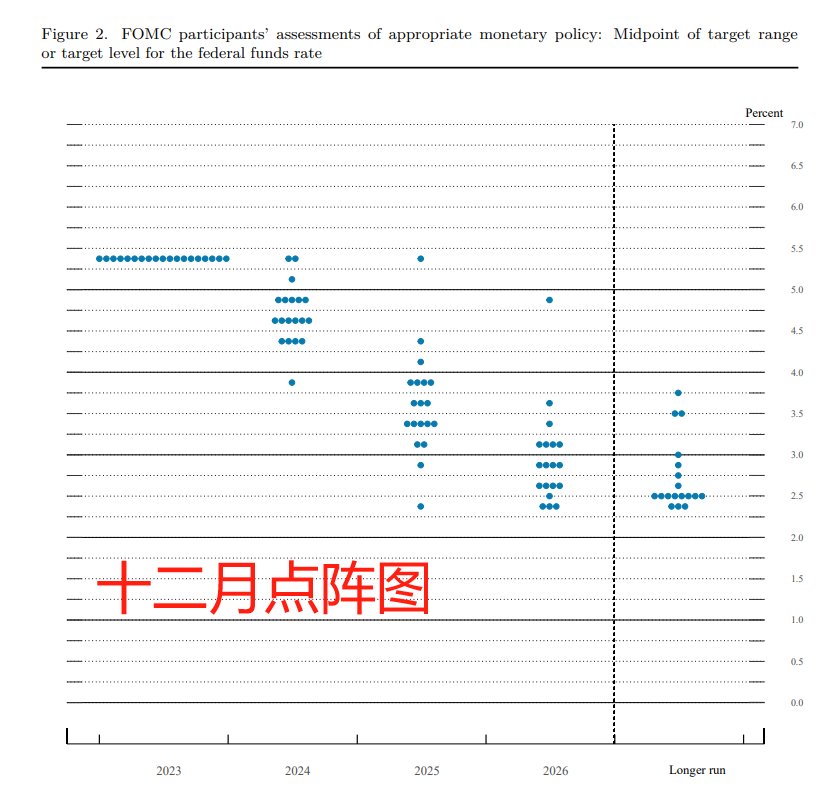

在上个月的议息会议后,引爆市场的主要有两点:鲍威尔在记者会上表示讨论了“降息的前景”,同时经济预期中2024年底的政策利率中位预期从9月的5.1%跌至4.6%,隐含官方预测“降息三次”的信息。

似乎是被华尔街的狂欢惊吓过度,美联储的会议纪要中,在股民们最爱看的降息预期后面,马上就紧挨着强调了不确定性。

会议纪要显示,与会者在讨论政策前景时,认为当前的政策利率“可能达到或接近”本轮紧缩周期的顶点,当然实际的政策路径仍需取决于经济的走向。

作为肯定2023年抗通胀业绩的表现,美联储最新的利率决议中终于不再使用“难以接受得高”(unacceptably high)来形容通胀,这也是2022年6月以来的头一回。所有与会者也都表示观察到2023年朝着通胀目标展现了清晰的进展。

另外在“可能影响未来政策决策的风险管理考量”一节中,与会者们也指出,虽然通胀仍远高于长期目标,且后续存在停滞的风险,但通胀的上行风险已经减少。一些参会者也指出与过度紧缩有关的经济下行风险。有少数与会者甚至提及,委员会未来可能会面对双重目标之间的权衡。

与此同时,几乎所有的与会者在他们提交的预测中,都暗示到2024年底的联邦基金利率目标区间都应该更低。然而,这些与会者也表示,他们的预期与不寻常的高度不确定性有关联,接下来经济的发展方式可能会令加息变成更加适宜的举动。参会者继续普遍强调保持谨慎、依赖数据,并重申为了确保通胀明显、可持续地回落,在一定时间内维持紧缩立场是合适的。

除了降息外,几位与会者也提到了停止缩表的事情。他们指出,当银行准备金“略高于被认为充足的水平”时,结束这一过程可能是合适的。这些官员表示,讨论将在缩表停止之前很久就开始,以便市场得到充足的通知。

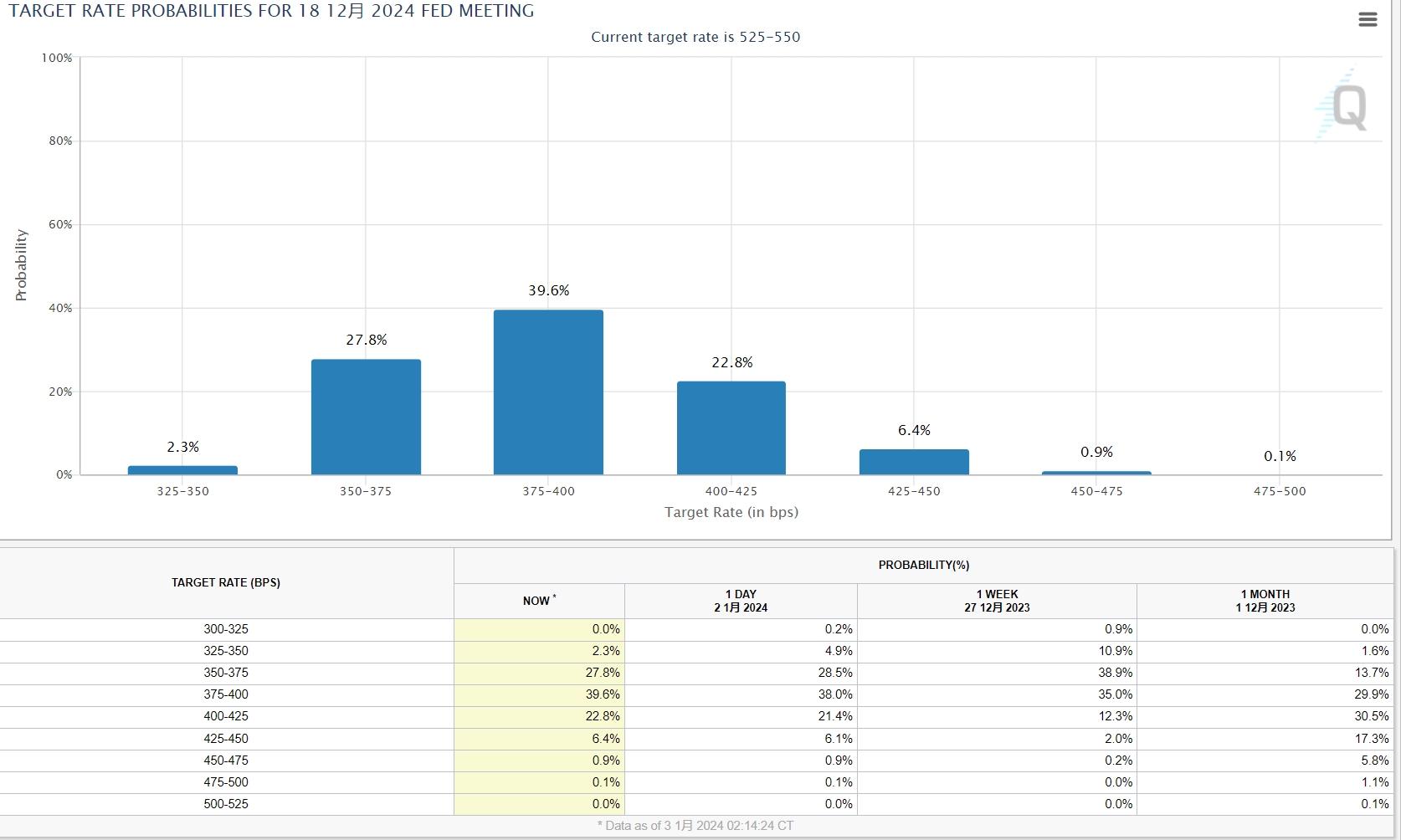

虽然会议纪要清晰展现鲍威尔在发布会上并不是夸大其词,但问题在于,光靠这份纪要的措辞,也撑不起市场对今年降息足足150个基点的预期。

利率决议公布后,CME“美联储观察”工具显示,市场对今年底政策利率区间的预期几乎没有变化,依然偏向于全年降息幅度达到150个基点。

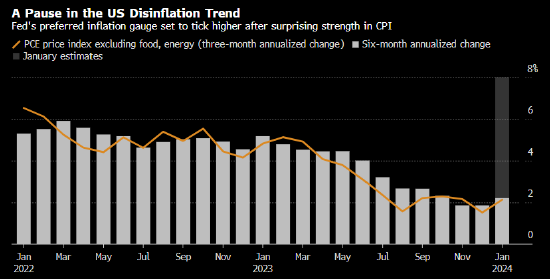

与会者在评估降通胀进展的时候也提到,降通胀的进程在各个组成方面并不是均匀的,并指出核心服务价格仍在以较高的速度上涨。

从数据上也不难看出,从今年8月开始,美国的核心CPI就一直徘徊在4%左右。所以今天的会议纪要也再度点出了美联储官员们对数据的核心关切。

更令市场皱眉头的是,整本会议纪要翻下来,完全找不到除了“2024年会降息”以外其他有用的线索。

知名宏观记者、被称为“美联储传声筒”的尼克·蒂米劳斯表示,对于何时降息这个重要问题,会议纪要并没有展现出有意义的讨论。

蒂米劳斯进一步指出,会议纪要也显示出美联储官员们内部的分歧。一些官员认为,随着供应链和劳动力市场从疫情相关的干扰中恢复,抗击通胀最容易的部分已经完成,接下来需要更高的利率来抑制经济活动。同时其他官员则认为供应侧改善的潜力仍有可能继续,从而延长通胀相对容易和无成本下降的状态。

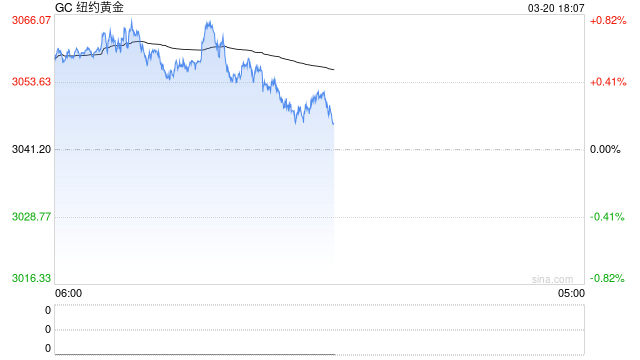

正因如此,今日继续深度下跌的美股市场在会议纪要发布后,一度随着新闻标题拉升了一小会儿,后续又躺回了原来的位置。

美联储下一次的决议将在1月31日(北京时间2月1日凌晨)公布。